Jaký může být skutečný důvod současného poklesu cen zlata a stříbra?

19. 2. 2013, Jan Železník

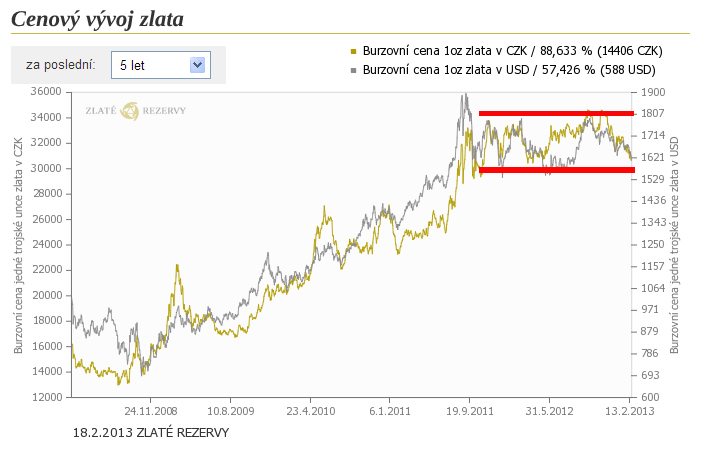

Minulý týden přinesl cenový pohyb na trhu zlata a stříbra obavy z toho, že by jejich cena mohla významně klesnout. Tento náhled je k intenzitě cenového propadu zcela pochopitelný, avšak ve střednědobém pohledu se v žádném případě nejednalo o změnu hlavního trendu. I nadále se ceny pohybují v obchodním pásmu, ve kterém se nachází již 18 měsíců.

Faktem je, že cena zlata zavřela na konci týdenního obchodování pod významnou hodnotou 1620 a dokonce během dne propadla pod psychologickou úroveň 1600 USD / unce. Z technického pohledu se nyní cena zlata může dostat opět k hlavní cenové podpoře kolem hodnoty 1550 USD / unce (27 USD / unce u stříbra). Zde však budou oba kovy již zcela přeprodány. Avšak pravděpodobnější je možnost, že páteční nejnižší cena dne (zlato 1596, stříbro 29.59) bude začátkem formace dalšího významného dna na obou trzích.

|

Jako fundamentální podpora nám může posloužit stav otevřených pozic na burze COMEX. Vzhledem k tomu, že propad cen byl během celého týdne plně v režii tohoto trhu a ne žádného jiného (London, Asie), dobrou zprávou je skutečnost, že commercials významně snížily své short pozice.

Průhledná taktika obchodních bank (commercials)1

Již několik měsíců můžeme sledovat rozpor v chování obchodních bank (commercials).1 Na jednu stranu vydávají předpovědi o konci 12 letého růstového cyklu zlata a na straně druhé uzavírají své short pozice. Snaží se tak o získání co možná nejvýhodnějšího výchozího postavení pro následující růst ceny. Jak to funguje v praxi?

Nejprve obchodní banky prostřednictvím HFT (High Frequency Trading -počítačovými algoritmy) vytvoří prvotní tlak na cenu, která prorazí například 50 nebo 200denní průměr. Tento pohyb přinutí technické obchodníky prodávat v domnění vyššího poklesu ceny. Tyto další prodeje společně s negativními zprávami v hlavních médiích vyvolají značný negativní sentiment na trhu. Jakmile však cena dosáhne svého extrému, obchodní banky využijí těchto nízkých cen k nákupům. Nejprve uzavřou své short pozice a některé skupiny obchodních bank navyšují své long pozice.

Commercials vždy nakupují (uzavírají shorty a tím tvoří dno) při velkých cenových propadech a nejinak tomu bylo v tomto případě na trhu se zlatem. Aktuálně máme k dispozici strukturu pozic do úterý minulého týdne. Tedy páteční pokles zde zatím není zahrnut. Commercials snížily short pozice o 14.000 kontraktů na celkový počet 160.700, kontraktů což je 16,07 mil. uncí (přibližně 70 dnů světové produkce zlata). Naposledy byl tak nízký stav short pozic commercials v srpnu loňského roku a není náhoda, že i cena je zpět na stejné úrovni. Od nejvyššího stavu v listopadu 2012 tak commercials zredukovaly short pozice o celých 100.000 kontraktů, což je ekvivalent 10 milionů uncí (311 tun) o nominální hodnotě 17 mld. USD. Snaha o redukci tak velkého množství short kontraktů při nízkých cenách byla jednou z hlavních příčin poklesu ceny zlata k aktuálním hodnotám.

Navíc ve středu, čtvrtek i pátek minulého týdne došlo s velkou pravděpodobností k dalšímu značnému uzavírání short pozic commercials při tak nízkých cenách. Tyto údaje však budou k dispozici až v pátek tento týden. Pokud projdeme historii stavu short pozic commercials několik let nazpět, nenajdeme mnoho dnů, kdy byly tyto pozice na nižší úrovni než aktuálně. Struktura COT u zlata se tak dá považovat z pohledu commercials za „býčí“.

Odlišná situace je na trhu se stříbrem. Zde drží commercials zatím větší množství shortů, než bychom při takovém cenovém poklesu očekávali. Short pozice sice poklesly o 5.100 kontraktů na celkový stav 46.800 kontaktů, ale toto množství je stále značně vysoké oproti počtu kontraktů, které byly drženy v srpnu minulého roku, kdy byla cena na podobné úrovni. Trhu se stříbrem dominují 2 hlavní subjekty JP Morgan a Bank of Nova Scotia. JP Morgan drží aktuálně 33.500 kontraktů. Toto množství je tak ohromné, že obě banky dohromady mají tolik prodaných kontraktů, že jejich objem odpovídá 114 dnům světové produkce stříbra. Nenajdete žádný jiný komoditní trh, kde by jediný subjekt držel takové množství prodejních kontraktů, jako banka JP Morgan na trhu stříbra. Struktura COT pozic u stříbra však nemůže být aktuálně považována za „býči“.

Cena zlata v CZK

Domácí investoři, kteří jsou v trhu kratší dobu (do 1 roku), mohli být také překvapeni, když se cena v CZK dostala na hodnoty, kterých dosahovala loni na jaře. K tomuto poklesu přispěl kurz USD vůči CZK, který se za poslední 3 měsíce snížil o více než 4 %, přičemž samotná cena zlata klesla o 6%. Cena tak dosáhla v pátek úrovně Kč 30.500 za trojskou unci. Podpora na této hodnotě již byla za poslední 15 měsíců 3x otestována. Otázkou zůstává zda další eventuelní propad ceny zlata bude vykompenzován zároveň růstem kurzu USD.

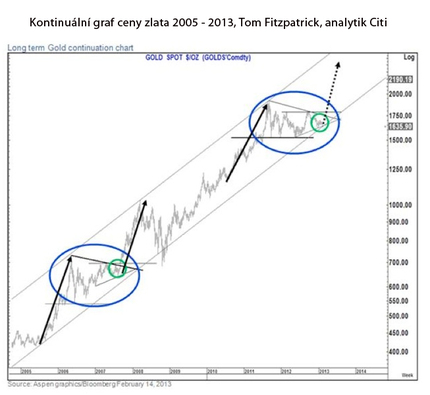

Tom Fitzpatrick, hlavní analytik Citi

Tom Fitzpatrick, hlavní analytik Citi se na zpravodajské stanici KWN vyjádřil v pátek k aktuální situaci následovně: „Zlato nyní dosáhlo ideálního pivotu, ze kterého se může začít pohybovat směrem vzhůru, tak jako se to stalo po 16 měsíční konsolidaci v letech 2006 – 2007. Níže v grafu můžete vidět pohled v dlouhodobém měřítku.“

|

Felix Zulauf, zakladatel fondu Zulauf Asset Management

Naopak Felix Zulauf, zakladatel fondu Zulauf Asset Management, který kontroluje aktiva v hodnotě 1,7 mld. USD, prohlásil v pátečním rozhovoru pro stanici KWN, že „pro zlato nyní bude důležité překonat rezistenci na hodnotě 1.700 USD / unce. Nyní je třeba pozorovat cenu zlata i v jiných měnách. Pokud některá země usiluje o značné znehodnocení své měny, cena zlata v této měně stoupá. Tuto situaci pozorujeme nyní v Japonsku, kdy cena zlata v yenech dosáhla před 10 dny historického rekordu po 30 letech. V čem budou nyní držet Japonci své úspory? V budoucnu již pravděpodobně nekoupí japonské státní dluhopisy. Nejspíš koupí akcie, které podle mého názoru porostou, a také koupí zlato k ochraně svých úspor.

Navíc je zde zcela nová skupina kupujících – „nezápadní“ centrální banky. Přemýšlejte o zemích, které mají přebytky na svých obchodních účtech. V jaké měně mají uchovávat své přebytky? Mají je dát do dolaru, když USA tiskne 85 mld. nových dolarů každý měsíc? Mají je dát do eura, kde jsou neshody uvnitř EU ohledně měnové unie? Mají kupovat japonské yeny, když tamní centrální banka provádí ohromné tištění peněz? Investoři ze Středního východu, Asie, Ruska kupují zlato. Celkem je aktuálně 38 zemí, které udržují téměř nulové úrokové sazby, či negativní sazby v reálném vyjádření. Pokud budete hledat v historii, nenaleznete situaci podobnou té dnešní. Jsme svědky skutečně historického tištění peněz. Doposud bylo natištěno přes 10 bilionů USD nových peněz v různých zemích a ty se použijí z velké části na nákup dluhopisů. To poukazuje na to, jak zničený je trh s dluhopisy v dnešní době“.

Závěrem

I přes to, že současná situace působí značně negativně, fakta spíše naznačují, že je zde pouze snaha obchodních bank vytlačit z trhu krátkodobé spekulanty, kteří buď obchodují na páku, nebo se nechají prostřednictvím falešných signálů vtáhnout do trhu s vidinou zisku z ještě většího poklesu. Tento stav však neplatí pro ty, kteří drží fyzické stříbro a zlato dlouhodobě a ze zcela jiných důvodů.

JAN ŽELEZNÍK

hlavní analytik společnosti ZLATÉ REZERVY

Reference: