Summit CaseyResearch, USA, přednáška Jima Rickardse

6. 11. 2013

Přednáška Jima Rickardse, autora bestselleru Currency Wars (Měnové války), byla komplexním zhodnocením aktuální situace v ekonomice, která je zcela odlišná od předešlých krizí. Existují ekonomické cykly, dluhové spirály, býčí a medvědí trhy. To vše ale nyní ponecháme stranou a zaměříme se na 2 mocné síly, které působí souběžně a zároveň proti sobě.

Schopnost mít v mysli dva protichůdné názory najednou a přitom si zachovat schopnost fungovat – to je testem prvotřídní inteligence. (F. Scott Fitzgerald, 1936)

Inflace vs deflace

|

| Inflace vs deflace |

Aktuálně se nacházíme v deflaci (červený tým) i inflaci (modrý tým) a zároveň je ekonomika v hospodářské depresi. Mnoho lidí však tomuto pojmu nerozumí. Domnívají se, že deprese znamená kontinuální pokles HDP, avšak to není ekonomickou definicí deprese (technicky to znamená recesi). Deprese je dlouhodobé období velmi nízkého ekonomického růstu. Typickým příkladem je Japonsko.

Období velké deprese bylo v letech 1929 – 1940. Během tohoto období proběhly 2 recese (1929 – 1933 a 1937 – 1938). Naopak v letech 1934 – 1936 ekonomika zažívala poměrně slušný růst a ekonomické zotavení. Nezaměstnanost byla sice stále vysoká, ale klesla z 20 % na 14 %.

Centrálními bankami a vládami nám bylo sdělováno, že nastane zotavení v letech 2009, 2010, 2011, 2012. Avšak nejsme v typickém ekonomickém cyklu, jelikož deprese nepřináší cyklické problémy, ale strukturální. Proto nemůžeme vyléčit problémy deprese cyklickými řešeními. Aktuální zotavení hospodářství je tedy již 4 roky staré a Rickards neočekává velký posun v tomto směru. Naopak se domnívá, že v roce 2014 nastane další kolo recese.

Lidé prodávají aktiva, aby spláceli dluhy, což je typické deflační chování. Máme zde tedy deflační cyklus v depresi a zároveň inflační politiku centrálních bank. Tyto 2 ekonomické síly působí proti sobě, vytváří nestabilitu, až následně dojde k prolomení jedním či druhým směrem. V současnosti ještě nevíme, zda zvítězí modrý či červený tým.

Monetární matematika je v podstatě jednoduchá

| Inflace | + | reálný růst | = | nominální růst |

| 1 % | + | 3 % | = | 4 % |

| 3 % | + | 1 % | = | 4 % |

Vlády (potažmo FED) potřebují inflaci a nominální růst. Avšak aby mohl být nominální dluh splácen, vyžaduje růst nominálního HDP. Problém je, že poměr mezi nominálním dluhem a nominálním HDP se zvyšuje. Tyto nůžky se roztahují, a proto nemůže být dluh nikdy splacen v reálném vyjádření.

|

|

Inflační politika modrého týmu, |

Obrátka (rychlost) peněz v ekonomice

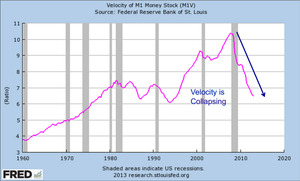

Dalším významným faktorem v celé situaci je obrátka (rychlost) peněz v ekonomice. Ekonom Milton Friedman se domníval, že obrátka peněz je konstantní. Obrátka peněz však není konstantní a od roku 2009 velmi klesá. V současnosti jsme na úrovni z let 1980 – 1990.

|

|

Obrátka peněz 1960 - 2013, |

Rychlost peněz v ekonomice nemohou centrální banky přímo ovlivnit. Tato situace souvisí spíše s tím, jak se spotřebitelé cítí a chovají. Lidé v dnešní situaci neutrácí, drží peníze, nedochází tedy k oběhu peněz, což je vysoce deflační. Pokud natisknete X mld. nových peněz, ale obrátka bude nulová, bude i inflace nulová. Proto se inflace s nárůstem nových peněz zatím neprojevuje. Máme zde tedy kolabující obrátku peněz (V) a rostoucí nabídku peněz (M), výsledkem je velmi nízký hospodářský růst (nízký nominální HDP).

| M | x | V | = | P | x | Q |

M.....nabídka peněz, V.....obrátka peněz, P.....inflace/deflace, Q.....reálný HDP, P x Q.....nominální HDP

FED se snaží povzbudit obrátku peněz, což je v podstatě sociálně-psychologickou výzvou. Jeho hlavními nástroji jsou:

- negativní reálné úrokové sazby (nominální sazby na 10letých dluhopisech jsou 2 % - inflace 3 % = reálné úrokové sazby (- 1 %),

- šoky skrze inflační očekávání (FED cílí inflaci na 2 %, pokud však aktuální inflace dosáhne 3 %, způsobí to inflační šok a spotřebitelé mohou z obavy o další růst cen začít více utrácet).

Oba nástroje potřebují inflaci ve výši 3 %.

Nejhorší noční můrou FEDu je deflace. Např. v typické inflační politice je nominální růst vyšší než reálný, když:

| nominální růst | - | inflace | = | reálný růst |

| 5 % | - | 2 % | = | 3 % |

Pokud však vezmeme hypotetický příklad, kdy se ekonomika nachází v deflaci, vyjde nám velmi bizarní ekonomický růst, jelikož ekonomika roste v reálném vyjádření, ale klesá v nominálním vyjádření, např. nominální růst je mínus 1 %, deflace je 3 % [ve výpočtu níže je znaménko mínus, jelikož se jedná o deflaci], výsledkem je reálný růst 2 %:

| nominální růst | - | inflace | = | reálný růst |

| (- 1 %) | - | (- 3 %) | = | 2 % |

Klesající nominální růst je skutečný zabiják, jelikož není možné ho zdanit. Jak chcete zdanit deflaci? Proto vlády musí podporovat inflační politiku.

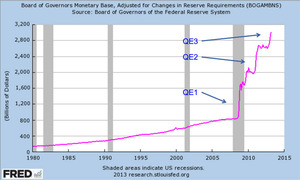

Jak FED dosáhne 3% inflace? Možnosti jsou následující:

- snížení úrokových sazeb (2007)

- kvantitativní uvolňování (2008 – 2015)

- měnové války (2010)

- operace Twist (2011)

- cílení nominálního HDP (2012)

- Helicopter money (2014 ?)

Problém v současném bankovním systému je ten, že peníze se nedostanou do běžné ekonomiky k podnikajícím subjektům. Transmisní mechanismus je narušený. Rickards proto očekává v roce 2014 takové chování FEDu, které se označuje jako „Helicopter money“. Tzn. dát peníze přímo lidem, což se děje pomocí škrtů na daních. Z tohoto důvodu očekává ještě vyšší státní deficit USA.

Jsou kapitálové trhy komplexní systémy, či samostatné nezávislé celky?

|

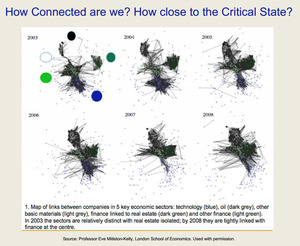

| Propojenost jednotlivých odvětví 2003 - 2008 |

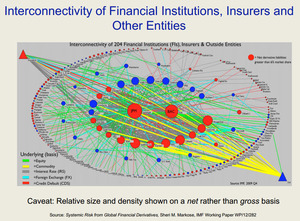

Kapitálové trhy jsou velmi komplexní systémy, které nejsou samostatně izolované. Ještě v roce 2003 jsme mohli hovořit o relativním oddělení hlavních ekonomických odvětví (technologických, ropných, ostatních základních materiálů, finančních a nemovitostních a ostatních finančních odvětví). Avšak již v roce 2008 jsou všechna tato odvětví vtažena Wall Streetem do jedné skupiny. Proto se nyní nacházíme ve velmi kritické fázi, kdy kolaps jednoho subjektu může spustit lavinu bankrotů. Níže v obrázku můžete vidět provázanost 204 hlavních finančních institucí, přičemž 2 hlavní (nejmenované) se nacházejí uprostřed tohoto propojení.

|

| Provázanost finančních institucí |

Rickards očekává propuknutí další krize, která bude mnohem větší než samotný FED.

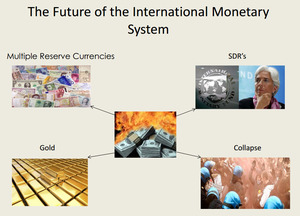

Řešení

Řešení se poté zřejmě ujme MMF (Mezinárodní měnový fond) a na to je třeba se soustředit. MMF bude dál používat již „osvědčené“ SDR a snažit se vnutit jednu světovou měnu. Rickards se však domnívá, že k navrácení důvěry bude zapotřebí použití jiného instrumentu než opět nepodložených (nekrytých) bankovek.

|

|

Budoucnost mezinárodního měnového systému, |

Logickým řešením se podle něj nabízí zlato. Zdůrazňuje, že na světě neexistují žádné centrální banky, které by se chtěly navrátit ke zlatému standardu. Avšak není to o tom, zda chtějí či ne. Ony budou muset. Podle něj se bude muset revalvovat hodnota zlata na správnou úřední úroveň. Problém totiž není ve zlatě, ale v jeho ceně.

|

| Nový zlatý standard |

Největším ekonomickým omylem minulého století bylo, když se Anglie chtěla navrátit ve 20. letech ke zlatému standardu, ale určila nesprávnou úřední hodnotu zlata. To mělo za následek silnou deflaci.

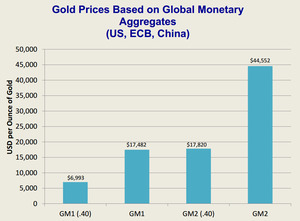

V současnosti můžeme mít zlatý standard i při ceně 1.500 USD za unci. Ale museli bychom zredukovat peněžní zásobu o 70 %, což by bylo natolik deflační, že by celý mezinárodní finanční systém absolutně zkolaboval. Cena zlata by na základě součtu globálního monetárního agregátu byla následující:

|

| Cena zlata na základě globální peněžní zásoby: GM1 - 40% krytí, GM1 - 100% krytí, GM2 - 40% krytí, GM2 - 100% krytí |

Rickards na konci posluchačům zdůraznil: "Prosím vás, neříkejte nikde, že Rickards tvrdí, že cena zlata bude 44.000 USD za unci. Tato varianta je sice hypoteticky možná, ale pouze při naplění jistých okolností."

Rickards se přiklání k variantě č.1 - 7.000 USD za unci.

Přednášku Jima Rickardse zpracoval Jan Železník

Zdroj: Caseyresearch summit 2013