Vysvětlení pojmu „backwardation“ ve zlatě

12. 8. 2013

V rozhovoru pro King World News dne 8. července 2013 jsem poukázal na to, jak zlato toho dne sklouzlo do “backwardation” (inverzního trhu). Od té doby jsem na různých internetových stránkách četl spoustu komentářů o inverzním trhu, z čehož mi bylo jasné, že tento termín – a co je důležitější – jeho implikace pro cenu zlata (když tato situace nastane) jsou obecně špatně chápány. Proto jsem připravil tuto zprávu vysvětlující inverzní trh, kterého existují dva druhy – peněžní a komoditní. A jak vysvětluji níže, oba dva se týkají zlata.

Následující tabulka uvádí směnný kurz dolaru vůči euru a britské libře pro různé časové úseky v rozmezí od spotových kurzů až do jednoho roku v budoucnosti. Tyto budoucí ceny se na OTC trhu nazývají “forwardy”. Tyto ceny byly přejaty z Financial Times z 26. července.

Povšimněte si, jak kurz eura vůči dolaru směrem do budoucnosti roste: od spotového kurzu USD 1,3265 k forwardovému kurzu USD 1,3290. Naproti tomu kurz libry vůči dolaru ve stejném samém období klesá. Proč tomu tak je?

Existuje pro to jeden jediný důvod – úrokové sazby. Eurové úrokové sazby jsou v tomto období nižší než dolarové úrokové sazby, takže euro je vůči dolaru ve stavu zvaném “contango”. Naproti tomu, ve stejném období jsou úrokové sazby britské libry vyšší než úrokové sazby dolaru, proto je libra vůči dolaru v backwardation.

Backwardation a contango jsou tudíž matematickými výsledky, které reflektují cenu peněz (někdy též nazývána jako náklady držby aktiva – “cost of carry” nebo také časová hodnota peněz – “time value of money”), měřenou úrokovými sazbami jedné měny vůči měně jiné. Ale toto pozorování vede k větší a důležitější otázce, kterou je třeba zodpovědět. Proč jsou eurové úrokové sazby nižší než dolarové a proč jsou zároveň úrokové sazby britské libry vyšší než sazby obou těchto měn?

Odpověď je zde opět jasná. Úrokové sazby odráží riziko. Struktura úrokových sazeb v tabulce (viz výše) naznačuje, že libra má vyšší úrokovou sazbu, protože je zde větší pravděpodobnost, že bude znehodnocena opatřeními vlády a centrální banky (tj. ztratí kupní sílu), spíše než dolar, u kterého je ale zase větší pravděpodobnost znehodnocení než u eura. Když tento koncept rozvedeme, libra je v contangu (stejně jako dolar a euro) například vůči indické rupii a jihoafrickému randu. Obě tyto měny mají vyšší úrokové sazby než libra, protože existuje vyšší riziko, že budou znehodnoceny špatným hospodařením vlády a centrální banky.

Na úrokové sazby všech národních měn se nicméně musí nazírat obezřetně. Jak říká slavný výrok Chrise Powella z GATA.org z roku 2008: “Už neexistují žádné trhy, jen intervence.” Takže spíše než odrazem skutečných tržních podmínek jsou dnes úrokové sazby výsledkem přehnaných manipulací centrálních bank, které maří ustanovení ceny samotnými trhy.

Už neexistují žádné trhy, jen intervence. Chris Powell, GATA.

Centrální banky nicméně mohou tlačit jen do momentu, dokud tržní síly nepřevládnou. Existuje zde omezení často nazývané jako “tlačení na strunu”, které vysvětluje, proč úrokové sazby rupie a randu zůstávají relativně vysoké. Pokud by se centrální banky zmíněných měn pokoušely snížit úrokové sazby, držitelé těchto měn by je prodali, což by mělo za následek pokles jejich kurzu, protože při nižších úrokových sazbách by riziko držby těchto měn, v porovnání s jinými možnostmi pro umístění likvidního kapitálu (tj. peněz), bylo vnímáno jako příliš vysoké. Existuje tedy omezení pro to, čeho mohou centrální banky svou intervencí dosáhnout. Jinými slovy: kolektiv lidí nazývaný jako “trh” funguje jako strážce, který pozorně dohlíží na zásahy centrální banky a reaguje na ně tím, že přesune své peníze někam, kde to bude lépe vyhovovat jeho rizikovým preferencím.

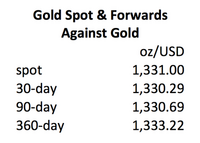

Důležitější je však ještě to, že manipulace centrální banky, které se snaží přemoci tržní síly, mohou vysvětlit, co se nyní děje se zlatem. Americká vláda nechce, aby vznikl inverzní trh ve zlatě, protože by to znamenalo, že lidé by raději drželi fyzické zlato než dolary, což by podrylo moc pocházející z toho, že dolar je světovou rezervní měnou. Ale jak můžeme vidět v následující tabulce, která uvádí dolarovou spotovou cenu zlata a forwardy na zlato, tržní síly do určité míry převažují nad pokusy FEDu o kontrolu úrokových sazeb.

Podobně jako euro, libra, dolar a ostatní národní měny, i zlato má svou úrokovou sazbu (obvykle označovanou jako “GOFO”), za kterou je půjčováno. Zlato má úrokovou sazbu, protože je penězi, což je prohlášení, které může některé lidi překvapit. Zlato však po 5 000 letech nepřestane být penězi jen proto, že to v roce 1971 řekly vlády, centrální bankéři a někteří ekonomové. To nejlepší, co tato skupina dokázala udělat, bylo mást, mlžit a klamat, aby zachovala mýtus, že zlato bylo demonetizováno. Výsledkem je, že centrální bankéři dnes nazývají zlatou úrokovou sazbu politicky korektním názvem “zápůjční sazba”.

Nové jméno však nezmění obsažený princip. Zlaté úrokové sazby tak mohou být používány pro kalkulaci forwardů, které jsou v tabulce (viz výše) uvedeny vůči americkému dolaru, protože většina aktivit se ve zlatě uskutečňuje v dolarech. Úrokové sazby, použité pro kalkulaci těchto forwardů, jsou převzaty od LBMA.

Můžeme vidět, že zlato je v backwardation u třiceti- a devadesátidenního forwardu, ale je v contangu pro jeden rok v budoucnosti. Backwardation pro třicetidenní forward je hlubší než pro forward devadesátidenní, ale i ten je v inverzi. To znamená, že úrokové sazby zlata pro třicet a devadesát dní jsou pro tato období vyšší než ty dolarové, což nás vede ještě k jedné zbývající otázce, která musí být zodpovězena.

Za předpokladu, že za a) úrokové sazby reflektují riziko znehodnocení a za b) fyzické zlato nemůže být znehodnoceno, jako jsou znehodnocovány národní měny jejich přehnaným tištěním – jak může být úroková sazba pro zlato vyšší než ta dolarová?

Odpověď zní, že nemůže – nebo alespoň ne na trhu neomezeném vládními intervencemi. Inverzní trh ve zlatě je neobvyklý stav, ale teorie a praxe jsou dvě různé věci. Je nesmírně vzácné, aby zlato bylo v backwardation, ale stává se to, pokud vlády zasahují do tržních procesů.

Je nesmírně vzácné, aby zlato bylo v backwardation, ale stává se to, pokud vlády zasahují do tržních procesů.

Zlato je jiné než surová ropa, sójové boby a všechny ostatní komodity, ze kterých jakákoliv i všechny naráz mohou být – a často jsou – v backwardation. Zlato má úrokovou sazbu. Stavební dříví, cukr, kukuřice a všechny ostatní komodity ji nemají. “Náklady jejich držby”, které určují jejich budoucí cenu, jsou založeny hlavně na poplatcích za skladování, které kvůli tomu musí být placeny.

Přesněji řečeno, zlato je penězi, protože je akumulováno. V zásadě veškeré zlato vytěžené v průběhu doby existuje jako nadzemní zásoba, zatímco komodity se spotřebují a zmizí. Komodity nejsou penězi, jak vysvětluji v článku “Nadzemní zlaté zásoby: jejich význam a velikost”.

Takže zatímco u komodit není inverzní trh ojedinělou událostí, inverzní trh ve zlatě je vzácný. Přestože podle teorie k backwardation ve zlatě nemůže dojít, objevuje se, když vládní zásahy ztrácí svůj požadovaný efekt, což znamená, že tržní síly přemáhají vládní pokusy o manipulaci.

Od té doby, kdy v roce 1999 začal současný býčí trh, nastalo backwardation ve zlatě pouze dvakrát, přičemž každý dřívější výskyt trval jen pár dní. V obou případech tržní síly přemohly vládní intervence cílené na manipulace s úrokovými sazbami. Inverzní trh ve zlatě se tedy i přes vládní zásahy tu a tam objeví, protože centrální banky nemohou fyzické zlato “natisknout”, aby ulevily tlakům poptávky.

Od mého interview pro KWN zůstalo zlato kupodivu vůči dolaru v backwardation. Doba trvání tohoto backwardation je bezprecedentní. Je zcela zřejmé, že se děje něco pozoruhodného, což naopak podle mého názoru může signalizovat, že se něco významného stát teprve může. Náznak toho, o co se zde může jednat, lze rozpoznat z definice inverzního trhu na webových stránkách LBMA:

Backwardation – taková situace na trhu, při které jsou ceny dodání v budoucnosti nižší než ceny spotové, což je způsobeno nedostatkem nebo napjatostí nabídky.

Je zcela zřejmé, že LBMA definuje komoditní backwardation a ne backwardation, která se, jakožto výsledek úrokových diferenciálů, objevuje mezi různými peněžními prostředky. Ale jejich definice může být aplikována na fyzické zlato, které je zároveň penězi i, podobně jako komodity, hmotným aktivem. “Nedostatek nebo napjatost nabídky” znamená, že pokud poptávka nepoleví nebo nabídka se nezvýší, cena musí vzrůst. Vzhledem k silné poptávce po fyzickém zlatě se v této chvíli pokles poptávky při současné cenové úrovni zdá být nepravděpodobný.

Na rozdíl od národních měn, jejichž nabídka může být zvýšena na jakékoliv množství pouhým účetním zápisem, fyzické zlato pochází ze dvou zdrojů – z nově vytěžené produkce nebo ze stávajících nadzemních zásob. Produkce těžařů je ale poměrně stálá. Jak vysvětluji v článku “Nadzemní zlaté zásoby: jejich význam a velikost”, nadzemní zásoba zlata roste konzistentně rok od roku o 1,8 % p.a., což není dostatečně rychlé k uspokojení současné poptávky.

Výsledkem je to, že současný “nedostatek nebo napjatost nabídky” zlata lze zmírnit pouze s využitím existujících nadzemních zásob. Jediný způsob, jak k tomu může dojít, je ten, že se cena zlata zvýší natolik, aby přilákala lidi, kteří smění svůj fyzický kov za dolary. Toto se také stalo v posledních dvou případech, kdy zlato bylo v inverzi.

Abychom to shrnuli: inverze ve zlatě v letech 1999 a 2008 znamenaly pro cenu zlata důležitá minima a klíčové mezníky, po kterých začaly víceleté růstové trendy. Vzhledem k tomu, že zlato je opět v backwardation, lze očekávat, že se podobný výsledek znovu zopakuje.

James Turk

Přeložila: Ing. Lucie Hošková

Zdroj:TURK, James. Gold backwardation explained. In: [online]. [cit. 2013-08-12]. Dostupné z: http://www.fgmr.com/gold-backwardation-explained.html

.png&w=300&h=114)