Týdenní zpráva o situaci na trhu zlata a stříbra (5. týden 2015) - zlato i stříbro zastavily růst

2. 2. 2015, Jan Železník

Ceny zlata a stříbra zakončily týdenní obchodování smíšeně. Skrze silný páteční růst zakončilo zlato jen o 10 USD níže (- 0,8 %), avšak stříbro kleslo o 1 USD (- 5,7 %). Na stříbře vzrostly čisté prodejní (net SHORT) pozice commercials na COMEXu na nejvyšší hodnotu za posledních 5 let!

Aktuální vývoj

Nad zlatem i stříbrem visí nyní otazníky, zda 3,5letý medvědí trend skutečně skončil či nikoliv. Samozřejmě najdete i 2 tábory analytiků, které zastávají první či druhý názor. Můj názor je takový, že cena zlata v CZK či EUR mohla již ukončit medvědí trend, ale cena zlata v USD nutně nemusela. Cena zlata v CZK vzrostla totiž za posledních 12 měsíců o 21,7 %, ale v USD „jen“ o 1,2 %. Za posledních 5 let vrostla cena o 49,2 % v CZK a o 13,2 % v USD a za posledních 10 let vyrostla cena zlata v obou měnách téměř stejně (o 220 % v CZK a o 200 % v USD). Jde tedy vidět, že cena zlata se vyvíjí v různých měnách a v různém časovém období odlišně. Odpověď leží samozřejmě v aktuálním kurzu jednotlivých měn.

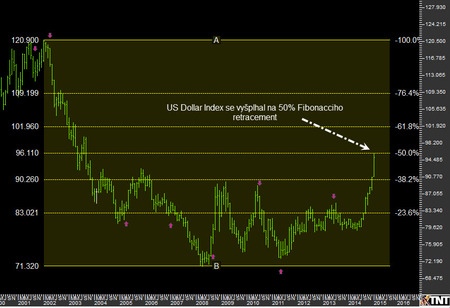

Je evidentní, že americký dolar byl v roce 2014 jasným vítězem mezi hlavními ostatními světovými měnami a jeho silný růst pokračuje i v roce současném. Dolar těží především z oslabování eura a japonského jenu. Historicky platilo, že silný dolar znamená nízký kurz zlata a opačně. Tato provázanost se tu a tam objeví, ale z větší části již toto pravidlo neplatí. Např. na začátku května 2014 osciloval kurz zlata kolem hodnoty 1.280 USD a kurz US Dollar Indexu byl přibližně 80 bodů. Nyní je cena zlata na stejné úrovni a kurz US Dollar Indexu je 95 bodů, tedy o cca 20 % výše. US Dollar Index se však dostal na měsíčním grafu již na 50% Fibonacciho retracement posledního velkého poklesu ceny, měřeno od vrcholu z roku 2001 po cenové dno z roku 2008. 50% Fibonacciho retracement je vždy kritický obratník. Pokud bude proražen směrem vzhůru, trh zpravidla následuje tento směr. Proč se dnes tolik věnuji americkému dolaru? Pokud totiž půjde dolar výše, může cena zlata v USD stagnovat nebo mírně klesat, ikdyž se objevují především fundamentální, ale i technické známky toho, že trh se zlatem „chce jít výše“ a pouze jeden hlavní faktor mu brání (viz COT).

|

| US Dollar Index (2001 - 2015) |

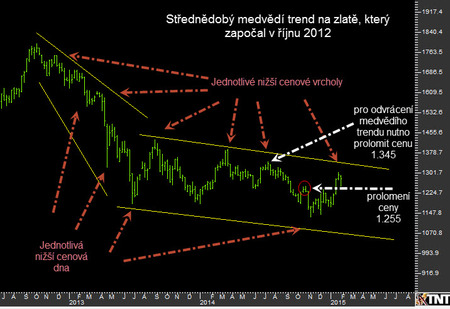

Pokud budeme trh technicky analyzovat v dolarovém vyjádření, pak ve střednědobém grafu zlata vidíme nižší cenové vrcholy a nižší cenová dna, což je stále znamení medvědího trendu. Nicméně aktuální primární cyklus již zčásti změnil tuto medvědí sekvenci, jelikož cena vyrostla přes úroveň 1.255 USD, což byl cenový vrchol předešlého primárního cyklu.

|

| Týdenní graf zlata 8 / 2012 - 2 / 2015 |

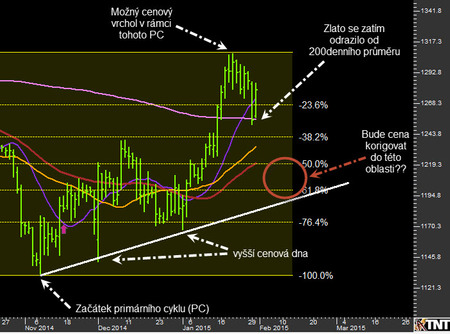

Také korekce v současném primárním cyklu zatím neklesly pod jeho výchozí cenu 1.130 USD ze dne 7.11.2014, začínají se tedy tvořit vyšší cenová dna, což je dalším začínajícím býčím znamením. Kurz zlata je aktuálně i nad všemi důležitými klouzavými průměry (14, 28, 50 i 200denní průměr). Aby byl ale tento střednědobý vzorec nižšího cenového dna a nižšího cenového vrcholu definitivně zlomen, měla by cena zlata vyrůst přes vrchol z 10. července 2014 na hodnotě 1.345 USD.

|

| Denní graf zlata od začátku současného primárního cyklu (11/2014) |

Avšak zpět k aktuálnímu dění. Podle analýzy cyklů se nyní nacházíme ve 13. týdnu současného primárního cyklu na zlatě o délce 15 – 21 týdnů, který započal dne 7.11.2014, jak je uvedeno výše. Aktuální primární cyklus se tedy dostává do své pozdní fáze, kdy můžeme očekávat jeho cenový vrchol, pokud již nenastal dne 22. ledna 2015 na ceně 1.308 USD při proslovu prezidenta ECB Maria Draghiho. Pokud již cenový vrchol nastal, můžeme očekávat 2 – 5týdenní pokles ceny, kdy bude dosaženo „finálního“ cenového dna v rámci tohoto cyklu a souběžně s tím začne primární cyklus nový. Ve čtvrtek minulého týdne to vypadalo, že tento pokles již započal, nicméně v pátek se cena zlata prudce vrátila zpět. Další růst v pozdní fázi tohoto cyklu tedy ještě není vyloučen, ale proti silnému růstu opět hovoří značný nárůst prodejních (SHORT) pozic commercials na burze COMEX. Na tuto skutečnost jsem upozorňoval již v posledním zkráceném reportu, ale i v tomto reportovaném týdnu prodejní pozice commercials razantně vyskočily jak na zlatě, tak i na stříbře.

|

| Denní graf stříbra (11 / 2014 - 2 / 2015) |

COT - Commitments of Traders (struktura otevřených pozic na burze COMEX)

Detailní vysvětlení principů a pravidel Commitment of Traders (COT) naleznete zde.

Zřejmě se budu opakovat, ale opět tuto definici zmíním - reporty COT poskytují velmi objektivní data a fakta, ale jsou často subjektivně interpretovány. Já zařazuji reporty COT mezi tzv. „tvrdá“ fakta ve svých analýzách. „Tvrdá“ fakta z toho důvodu, že historicky může být doloženo, co se dělo s cenou zlata a stříbra poté, kdy commecials značně zvyšovaly či značně snižovaly své čisté prodejní pozice. V souvislosti s commercials hovoříme jen o čistých prodejních pozicích (net SHORT), jelikož commercials nejsou téměř nikdy v pozicích čistě nákupních (net LONG).

Máme zde tedy velkou skupinu commercials (převážně banky) a jejich protistranu non-commercials. Non-commercials jsou tvořeny převážně „managed money“, což by mohlo být volně přeloženo jako „peníze, které spravují ti druzí“. A skutečně to takto je - do kategorie „managed money“ spadají investiční prostředky lidí, kteří o nich nechávají rozhodovat správce fondů, nejrůznější brokerské domy a investiční společnosti. A kategorie managed money je tvořena převážně technickými fondy, které obchodují – jak již z názvu vyplývá – především technicky.

Proč jsem tuto strukturu tak detailně vysvětloval? Např. na internetu se můžete i na renomovaných zpravodajských portálech dočíst o interpretaci COT reportu takovým způsobem, že spekulanti (čímž jsou myšleni non-commercials) na COMEXu zvýšily své čisté LONG pozice ve zlatě, což je známkou přicházejícího býčího trendu. Pokud ale spekulanti (non-commercials) zvyšují čisté LONG pozice, znamená to, že commercials zvyšují své čisté SHORT pozice. A pokud čisté SHORT pozice commercials vyrostou na silnou úroveň, je to jen otázkou času, než cena začne klesat. Někteří analytici se domnívají, že toto schéma ovládání ceny na COMEXu brzo padne a commercials budou konečně nachytány na špatné straně trhu. Butlerresearch se to domnívá také, ale jak zřetelně píše ve svém posledním reportu – „tento den ještě nenastal“.

V reportovaném týdnu do 27.1.2015 vzrostly na trhu se zlatem čisté prodejní pozice commercials o značných 28.400 kontraktů na celkový počet 206.200 kontraktů, což je nejvyšší stav od prosince 2012!!, kdy se zlato obchodovalo kolem ceny 1.700 USD. Od 11. listopadu 2014 (kdy cena zlata dosáhla historicky nízké ceny) vzrostly čisté prodejní pozice commercials o 150.000 kontraktů. Všechny 3 skupiny commercials (Velká 4, Velká 8 i Raptors) byly v minulém týdnu na straně prodejců. Butlerresearch uvádí, že komise CFTC a burza CME by samozřejmě tvrdily, že commercials jsou „market makers“ (tvůrci trhu) a že jejich rolí je akomodovat spekulativní nákupy. Avšak existuje velmi tenká linie mezi skutečným tvůrcem trhu a manipulátorem trhu, jehož cílem je kontrola ceny, což může být viděno ve velké míře na trhu se stříbrem (viz COT trh se stříbrem).

Na straně kupujících byly v minulém týdnu podle očekávání především technické fondy v kategorii managed money. Tito obchodníci nakoupili 24.000 kontraktů, z čehož bylo 17.500 kontraktů ve formě nových LONG pozic a tím zvýšili své LONG pozice na celkový počet 173.000 kontraktů, což je nejvyšší úroveň za poslední 2 roky. Není to tak dávno, kdy jsem zmiňoval, že LONG pozice této kategorie nejsou zatím nijak vysoké. To však již nyní neplatí a vzhledem k tomu, že tyto LONG pozice byly otevřeny při vyšších cenách, existuje riziko jejich likvidace při cenách nižších.

V reportovaném týdnu do 27.1.2015 vzrostly na trhu se stříbrem čisté prodejní pozice commercials o vysokých 6.000 kontraktů na celkový počet 61.600 kontraktů, což je nejvyšší stav od října 2010!!! Když se podíváte, co se dělo s cenou stříbra po říjnu 2010, zřejmě byste byli překvapeni. Cena stříbra totiž 3násobně vzrostla v následujících 6 měsících na historický vrchol 50 USD / unci, a to i přes vysoké čisté prodejní pozice commercials. Proto nemusí být struktura COT vždy tím hlavním faktorem ovlivňujícím cenu, avšak v posledních 3 letech tomu tak bylo.

I na trhu stříbra byly na straně prodejců všechny 3 skupiny commercials (Velká 4, Velká 8, Raptors). Butlerresearch odhaduje, že banka JP Morgan drží nyní přibližně 20.000 čistých prodejních pozic, což je 3násobné množství, než měla před několika měsíci.

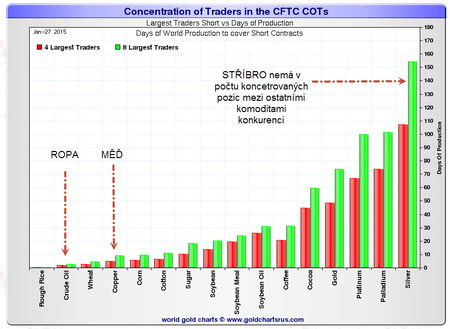

Nyní se vrátím k vysokým koncentrovaným prodejním pozicím „Velké 8“ na stříbře a uvedu úryvek z posledního reportu Butlerresearch: „Co znamená koncentrovaná pozice a proč je důležitá? Koncentrovaná pozice je pozice s velkým podílem na trhu, kterou ale drží malé množství obchodníků. Pointa je v malém množství obchodníků, ne ve velikosti podílu na trhu, jelikož i větší pozice na trhu držena velkým počtem obchodníků nemůže být považována za koncentrovanou pozici. Čím více účastníků trhu, tím zdravější tržní podmínky. Manipulace nastává tehdy, když je jedna strana trhu kontrolována malým počtem účastníků a definována jako umělé nastavení ceny ať už níže, či výše. Manipulace tedy nemůže vzniknout bez koncentrované pozice.

Např. legendární Hunt Brothers zmanipulovaly trh se stříbrem v roce 1980 směrem vzhůru tím, že skoupily ohromné množství stříbra. Jejich manipulace byla tedy na LONG straně. Současné koncentrované pozice na SHORT straně jsou však mnohem větší než ony LONG pozice Hunt Brothers. Je to tedy známkou toho, že stříbro je manipulováno směrem dolů. Tyto koncentrované pozice jsou podle Bank Participation Report drženy především americkými a zahraničními bankami. V současnosti dosahují 326 mil. uncí, což je ekvivalent 40 % roční světové produkce stříbra, neboli 150 dnů světové produkce stříbra. Pro srovnání – na trhu s mědí dosahují koncentrované pozice pouze 10 dnů světové produkce mědi. Vzhledem k tomu, že cena stříbra je na nejnižší úrovni za několik posledních let a také pod těžebními náklady některých těžařů, nemůže být současná výše těchto pozic považována za legitimní hedgeovací (zajišťovací) aktivitu, jelikož žádný těžař si nebude na burze jistit produkci, která je ve ztrátě.“

|

| Počet dnů světové produkce jednotlivých komodit k pokrytí koncetrovaných SHORT kontraktů u 4 a 8 největších obchodníků |

Závěr

Je evidentní, že aktuální stav nabídky a poptávky po fyzickém zlatě a stříbře není hlavním faktorem ovlivňujícím cenu. Největší podíl na pohybu ceny obou kovů mají pozice jednotlivých kategorií na COMEXu. Uvedu jednoduchý příklad z minulého týdne, kdy jsme zveřejňovali zprávu pod názvem - Poptávka po zlatě na burze v Šanghaji je od začátku roku značně vysoká.

Ve zprávě se uvádí, že v týdnu do 16.1.2015 dosáhla týdenní poptávka 70 tun zlata, přičemž celková světová týdenní těžba zlata dosahuje cca 55 tun. Jednotýdenní poptávka po zlatě v Číně přesáhne celkovou světovou týdenní těžbu a téměř i nabídku – jak může v takovém prostředí „zlato jen pomyslet na pokles“? Od začátku roku do dnešního dne bylo vyskladněno (poptáváno) na burze v Šanghaji 202 tun fyzického zlata, což znamená na roční bázi 2.400 tun, což je 80 % celkové roční těžby. Zlato sice přichází na trh i z recyklace, ale jeho poměr s nízkou cenou klesá. A kde máte poptávku z Indie, Ruska, ostatních nezápadních zemí a soukromou poptávku Arabů a šejků a investorů typu „smart money“. Zlato z ETF fondů bylo z velké části vyskladněno v roce 2013. V takovém prostředí poptávky a nabídky by cena zlata nemohla klesat, pokud by prodávající strana nezásobovala trh zlatem bez ohledu na skutečnost, jaká je jeho cena. Trh se zlatem zůstává tedy nadále tajemný a je možné, že světové autority pomalu chystají reformu světového finančního řádu, v jehož centru bude stát právě zlato. Proto usilují o jeho rovnoměrnou distribuci mezi hlavní světové hráče (Čína) a současně s tím probíhá repatriace zlata na mnoha frontách (Německo, Holandsko, Rakousko, Francie, Belgie).

Toto a mnoho dalších faktorů (aktuálně např. riziko odchodu Řecka z eurozóny) by mělo hnát cenu zlata výše, avšak každé cenové rally stojí v cestě vysoké prodejní pozice commercials. Loni v březnu stačilo k zastavení rally na ceně 1.390 USD 160.000 kontraktů. Nyní bylo zapotřebí již na ceně 1.308 USD přes 200.000 čistých prodejních kontraktů commercials. Co bude dál? Pokud nezačne být na tuto skutečnost více veřejně upozorňováno, budou ceny obou kovů uzamčeny v tomto schématu. Sentiment na trhu je totiž po 3letém poklesu stále křehký a sebemenší zaváhání v růstu ceny zlata může přijmout ony spekulanty, kteří jsou nyní na nákupní straně, k tomu, že začnou opět prodávat a hnát cenu níže, protože přesně o to commercials jde.

Jan Železník

hlavní analytik společnosti ZLATÉ REZERVY

Zdroj: butlerresearch, mmacycles

POUČENÍ O RIZICÍCH

INFORMACE UVEDENÉ V TOMTO ČLÁNKU PŘEDSTAVUJÍ POUZE SUBJEKTIVNÍ NÁZOR AUTORA. NEJEDNÁ SE O FINANČNÍ PORADENSTVÍ NEBO INVESTIČNÍ DOPORUČENÍ.

NENABÍZÍME ŽÁDNÉ ANALÝZY NEBO DOPORUČENÍ TÝKAJÍCÍ SE NÁKUPU INVESTIČNÍCH INSTRUMENTŮ NEBO MOŽNOSTÍ OBCHODOVAT NA FINANČNÍCH TRZÍCH.

NENESEME ŽÁDNOU ODPOVĚDNOST ZA TO, CO ČTENÁŘ UČINÍ NA ZÁKLADĚ NÁZORŮ ZDE PUBLIKOVANÝCH. VÍCE O UŽÍVÁNÍ STRÁNEK ZDE.