Výhled pro zlato v roce 2017 (GOLD OUTLOOK 2017)

15. 2. 2017, Jan Železník

Cílem této analýzy je objektivně zhodnotit dostupné informace a vyvodit z nich všechny možné varianty vývoje, a to především z pohledu cyklické a technické analýzy. Zároveň je v této zprávě detailně rozebrána struktura COT na burze COMEX. Fundamentální fakta o trhu se zlatem nejsou předmětem této zprávy.

Tato predikce navazuje na článek GOLD OUTLOOK 2015/2016, který byl zveřejněn na našem portálu 25.6.2015. Nejprve se vrátím k závěrečné části z této analýzy, kde bylo uvedeno:

„V roce 2015 zřejmě nastane potvrzení toho, že dlouhodobého cenového dna na zlatě i stříbře bylo již dosaženo a souběžně s tím bylo také dosaženo dlouhodobého cenového vrcholu na US Dollar Indexu, nebo budou naopak výše uvedené trhy pokračovat v dosavadních trendech, tj. zlato i stříbro dolů a dolar směrem vzhůru. Analýza dlouhodobých cyklů totiž naznačuje, že zlato může klesat v rámci aktuálního 8,5letého cyklu přibližně do února 2017 (+/- 17 měsíců), pokud nedojde ke zkrácení tohoto cyklu, a to ideálně v září – listopadu 2015. US Dollar Index by měl podle analýzy cyklů pokračovat ve svém růstu, a to až do konce roku 2016, resp. začátku roku 2017. Proti dalšímu růstu naopak hovoří dosažení projektovaného vrcholu v rámci 16,5letého cyklu na dolaru, kterého US Dollar Index dosáhl v březnu 2015 na úrovni 100 bodů.

Z fundamentálního pohledu hovoří proti růstu ceny zlata začátek avizovaného zvedání úrokových sazeb FEDem. Nutno však podotknout, že na zlato mají negativní efekt reálné sazby až od 3 % a výše. Proti dalšímu poklesu ceny zlata však hovoří takový scénář, kdy by na zvedání sazeb vůbec nedošlo. Na rozhodnutí FEDu se však nedá sázet, a proto se vrátím k tomu, čím jsem uváděnou analýzu začal.

Zlato je v blízkosti dosažení významného cenového dna (8,5letého) – nejpozději do února 2017 (+/- 17 měsíců). Naopak dolar je v blízkosti dosažení významného cenového vrcholu (16,5letého), který by měl nastat na přelomu let 2016 a 2017, pokud již nenastal v březnu 2015. Jakmile bude těchto bodů na obou trzích dosaženo, měla by nastat dle analýzy cyklů nová růstová vlna na zlatě a naopak dlouhodobý sestupný trend na dolaru.“

Výše uvedené dlouhodobé předpoklady, které se týkají trhu se zlatem a amerického dolaru (US Dollar Indexu), z velké části nastaly a současně se dále naplňují.

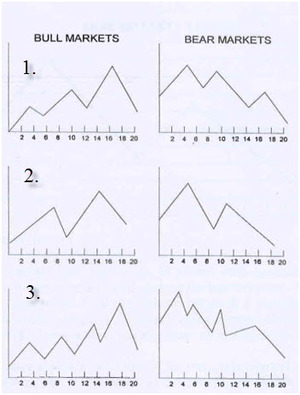

Analýza z hlediska cyklů

Cykly se opakují v pravidelných intervalech s přesností přibližně 80 % (tzn., že časový přesah dosahuje +/- 20 %). Existují různé metody měření cyklů, ale nejčastější metodou je měření od cenového dna k dalšímu významnému cenovému dnu. Někteří analytici používají k měření i cenový vrchol. Většina dlouhodobých i krátkodobých cyklů se skládá ze 3 nebo 2 přibližně stejných cyklů, anebo z kombinace obojího.

|

| 3 varianty býčích a medvědích cyklů |

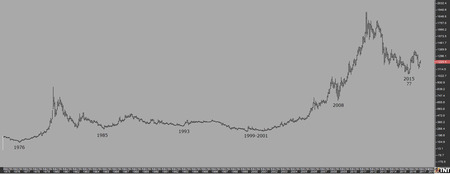

Dlouhodobé cykly – 8letý a 24letý cyklus

Na zlatě lze vysledovat poměrně přesný 8letý cyklus, jehož cenová dna nastala v letech 1976, 1985, 1993, 2000 (resp. dvojité cenové dno v letech 1999 – 2001), 2008 a s největší pravděpodobností dno v prosinci 2015. Tyto cykly mají rozpětí 86 – 102 měsíců, což je 7,16 až 8,5 let.

Měřeno od cenového dna 681 USD za unci z října 2008 nastalo v prosinci 2015 na ceně 1.045 USD další významné cenové dno na zlatě, což odpovídá délce 7,25 let. V současnosti se stále spekuluje o tom, zda toto dno již splňuje podmínku uvedeného 8letého cyklu, nebo zda teprve nastane v následujících měsících o něco níže pod cenou 1.045 USD. Správné odhadnutí 8letého dna je pro bezprostřední cenový vývoj zlata zcela zásadní.

|

| Cenová dna 8letého cyklu na trhu se zlatem, 1975 - 2017 |

Pro splnění podmínky 8letého dna hovoří následující fakta:

- Zlato v roce 2016 vyrostlo přes vrchol 1.308 USD z roku 2015, což by v medvědím trendu nenastalo. Růst byl vyšší než 20 %, což je charakter nového býčího trhu.

- Index těžebních společností zlata HUI vzrostl od cenového dna z počátku roku 2016 o 188 %, což v minulosti v žádném medvědím trhu nenastalo.

- US Dollar Index tvoří 16letý cyklický vrchol a následně by měl začít oslabovat.

- „Net SHORT“ pozice commercials klesly na konci roku 2015 na nejnižší úroveň od roku 2001, struktura pozic byla tehdy nejvíce býčí za posledních 14 let.

- Sentiment na trhu se zlatem dosáhl v polovině a na konci roku 2015 extrémně negativní úrovně.

- FED zvedl v prosinci 2015 po 9 letech hlavní úrokovou sazbu, což v minulosti vedlo k ukončení poklesu ceny zlata a následně k jejímu postupnému růstu.

Pokud zlato do dubna 2017 (což je časový úsek, který je vzdálen 102 měsíců od posledního 8letého dna v říjnu 2008) neklesne pod cenové dno 1.045 USD, pak bude nanejvýš pravděpodobné, že 8letý cyklus na zlatě nastal v prosinci 2015.

Tři 8leté cykly tvoří dohromady velký 24 – 25letý cyklus, který nastal naposledy v letech 1976 – 1999/2001 (v tomto období totiž nastalo dvojité cenové dno na úrovni 252,50 resp. 255 USD za unci a já proto používám k výpočtu střed - rok 2000). Aktuálně je tedy zlato ve druhém velkém 24 – 25letém cyklu (měřeno od roku 2000) a přesněji řečeno vstoupilo v roce 2015 do jeho poslední třetiny. Na základě teorie cyklů bývají třetí fáze cyklů velmi býčí, přiměřeně býčí nebo medvědí.

Pozitivní dlouhodobé cykly na zlatě trvaly v minulosti 3 – 5 let a některé i déle. Pokud by byl tento 8letý cyklus velmi býčí, pak zlato může růst min. do roku 2020 a možná i déle. Cenový cíl pro velmi býčí cyklus je 2.076 USD (+/- 176 USD). Často také nastává scénář, kdy dané aktivum otestuje předešlý vrchol, což je cena 1.920 USD z listopadu 2011. Rally na úroveň 1.800 – 2.000 USD by odpovídala této variantě. Pokud bude ale tato poslední fáze medvědí, pak maximální cenový cíl je úroveň 1.480 USD (+/- 100 USD), přičemž v loňském roce mohl nastat již vrchol tohoto 8letého cyklu na ceně 1.385 USD za unci a zlato bude naopak klesat až do konce tohoto cyklu, jehož dno by mělo nastat v říjnu 2023 (+/- 8 měsíců).

Podle analytické společnosti MMA, která provádí analýzy dlouhodobých cyklů měn, komodit a akciových indexů již od roku 1977, vykazuje většina měn a komodit dlouhodobý cyklus o přibližné délce 18 let, jehož rozpětí dosahuje 15 – 21 let, přičemž byly zaznamenány případy, kdy se nejdelší cykly protáhly na 26 let. Historická data o trhu se zlatem nesahají příliš hluboko do minulosti a v podstatě jsou dispozici od roku 1971, kdy došlo prezidentem Nixonem k tzv. "uzavření zlatého okna".

Tato společnost uvádí, že na zlatě mohlo na konci roku 2015 nastat dno 16letého cyklu (měřeno od cenového dna z roku 1999, jelikož toto dno bylo o něco nižší než dno v roce 2001) a zlato mohlo následně vstoupit do nového 15 – 21letého cyklu. To by znamenalo, že trh se zlatem by byl teprve ve 2. roce nového velkého cyklu a má před sebou mnoho a mnoho let růstu (minimálně 8 – 13 let) a cenový cíl této varianty je 2.715 USD (+/- 290 USD). Toto je jedna ze dvou variant, kterou bychom měli mít na paměti, avšak v současnosti přistupujeme k trhu se zlatem takovým způsobem, že zlato je ve třetí, poslední fázi velkého 24 – 25letého cyklu, který začal na přelomu let 1999/2001.

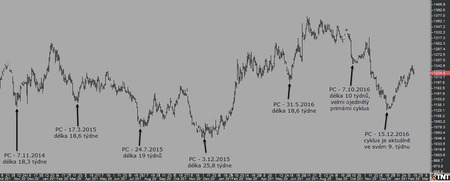

Krátkodobé cykly – primární a roční cyklus

Nejkratší cyklus na zlatě, který sledujeme, je primární cyklus o průměrné délce 18 týdnů (+/- 3 týdny). Jeho standartní rozpětí je tedy 15 – 21 týdnů a během jednoho roku se opakuje 3 – 4x. Jak bylo zdůrazněno v úvodní části, cykly se měří od cenového dna k dalšímu významnému cenovému dnu.

V minulosti však několikrát nastaly tzv. destrukce těchto cyklů, kdy se jejich délka snížila na 11 – 14 týdnů, nebo naopak došlo k prodloužení až na 24 – 26 týdnů. Takové destrukce nastávají zpravidla společně s dnem dlouhodobějšího cyklu. Dna posledních primárních cyklů a délka cyklů jsou zakresleny v níže uvedeném grafu. Velmi ojedinělý primární cyklus nastal od 7.10.2016 do 15.12.2016, jeho délka byla pouhých 10 týdnů a jeho dno může korespondovat se dnem ročního cyklu. Aktuální primární cyklus začal 15.12.2016 a momentálně je ve svém 9. týdnu.

|

| Denní graf zlata a 7 primárních cyklů od listopadu 2014 |

Další významný cyklus, který se od roku 2001 opakuje s pravidelností 76 %, je roční cyklus o průměrné délce 10 – 14 měsíců. Poslední dna tohoto cyklu nastala v prosinci 2015 a s největší pravděpodobností v prosinci 2016.

Technická analýza

Měsíční graf ceny zlata

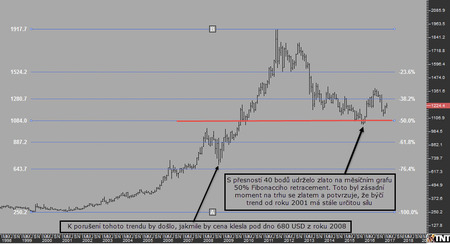

Při pohledu na měsíční graf zlata od roku 2001 vidíme, že cena zlata vzrostla z 255 USD za unci na 1.920 USD za unci v roce 2011, aby následně klesla téměř o polovinu na 1.045 USD za unci ke konci roku 2015. Pokud aplikujeme na graf Fibonacciho retracement (FR), pak vidíme, že cena zlata klesla s přesností +/- 40 bodů na 50% Fibonacciho retracement (FR) a odrazila se od něj v roce 2016 poměrně vzhůru. Z technického pohledu je toto dosti zásadní obrat na trhu, neboť platí takové pravidlo, že každý růstový (býčí) trh nakonec koriguje v ideálním případě na 50% FR, aby se od něj následně odrazil a pokračoval ve svém původním směru. Další významnou podporou je až retracement 61,8 %, který se u zlata nachází na měsíčním grafu na ceně 890 USD. Cena zlata rostla nepřetržitě 11 let a následně korigovala 4 roky dolů. Přestože se jednalo o jednu z nejdelších poklesových fází na trhu se zlatem v historii, může být vnímána stále jako velká korekce ceny v rámci dlouhodobějšího růstového trendu. Tento dlouhodobý růstový trend by skončil z pohledu technické a cyklické analýzy tehdy, pokud by cena zlata klesla pod cenové dno 680 USD za unci z října 2008.

|

| Měsíční graf ceny zlata, 1999 - 2017 |

Týdenní graf ceny zlata

V roce 2011 a 2012 utvořilo zlato trojitý vrchol na ceně 1.800 USD, po kterém následoval zmiňovaný 4letý pokles. Největšího propadu tohoto poklesu bylo dosaženo v první polovině roku 2013, kdy zlato během 3 měsíců ztratilo více než 400 USD. Následně se cena pohybovala 2,5 roku v medvědím kanále, ze kterého se vymanila až loni v polovině roku.

Pokud aplikujeme Fibonacciho retracement na týdenní graf, pak vidíme, že cena zlata se zatím vrátila do úrovně mezi linii FR 38,2 až 50 %. Přestože je pravděpodobné, že v prosinci 2015 nastal nový růstový cyklus na zlatě, mělo by dojít k silnějšímu potvrzení tohoto cyklu, a to tím, že by zlato vyrostlo nad 50 % FR (cena 1.420 USD) a v ideálním případě nad FR 61,8 % (tj. nad cenu 1.510 USD). Zde se nachází extrémně silná rezistence (pásmo 1.510 – 1.550 USD), která v předešlých letech tvořila silnou podporu (čtyři nárazy na dno v letech 2011, 2012 a 2013), než byla proražena směrem dolů.

|

| Týdenní graf ceny zlata, 6/2011 - 2/2017 |

Denní graf ceny zlata

Nejkratší časové úseky sledujeme na denním grafu zlata. Zde můžete vidět, že zlato je od vrcholu ze začátku července 2016 v krátkodobém sestupném trendu, který by byl zlomen růstem ceny přes sestupnou rezistenční linii, čehož by bylo aktuálně dosaženo kolem ceny 1.310 USD, popřípadě proražením vrcholu 1.340 USD, který nastal den po dni konání prezidentských voleb v USA.

|

| Denní graf ceny zlata, 12/2015 - 2/2017 |

US Dollar Index

Korelace mezi americkým dolarem (US Dollar Indexem) a zlatem byla v posledních měsících (především od listopadových prezidentských voleb v USA) velmi vysoká. Celý pokles ceny zlata od 9. listopadu (z 1.310 USD na 1.124 USD) šel ruku v ruce se silným růstem amerického dolaru. US Dollar Index vrostl během několika týdnů z 96 bodů na 103,8 bodu a dostal se na nejvyšší úroveň od roku 2002.

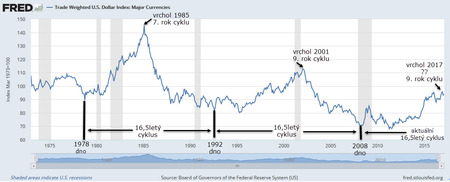

Tento růst dolaru nebyl tolik překvapující, neboť podle studie dlouhodobých měnových cyklů by měla současná růstová vlna vyvrcholit v lednu 2017 (+/- 6 měsíců). US Dollar Index totiž vykazuje přibližně 16,5 – 18letý cyklus, jehož cenová dna nastala v letech 1978, 1992 a 2008. Cenové vrcholy nastaly v prvních dvou případech zhruba v polovině 16,5letých cyklů, což bylo v letech 1985 a 2001, tedy v 7. a 9. roce.

V průběhu roku 2016 se zdálo, že US Dollar Index už svého vrcholu dosáhl v 7. roce (měřeno od cenového dna z roku 2008), a to tím, že udělal v březnu a prosinci 2015 dvojitý vrchol na hodnotě 100,5 bodu. Nakonec však index vyrostl přes 100,5 bodu a nyní v lednu vytvořil vrchol v 9. roce aktuálního cyklu. Současně tento vrchol nastává přesně 16 let poté, kdy je zaznamenán významný vrchol na úrovni 120 bodů.

|

| US Dollar Index, vrcholy a dna 16,5letého cyklu, 1975 - 2017 |

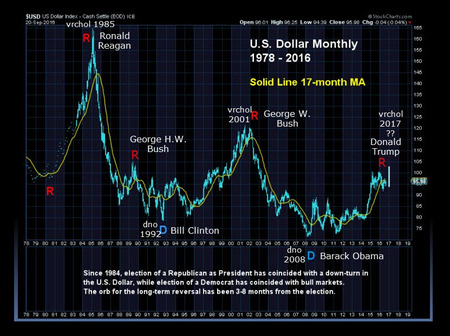

Zároveň se potvrdila i hypotéza prezidentského cyklu, kdy od roku 1984 bylo vysledováno, že byl zvolen republikánský prezident tehdy, pokud se US Dollar Index nacházel na cyklickém vrcholu, a demokratický prezident tehdy, pokud se nacházel na cyklickém dně. Na základě této hypotézy měl být tedy zvolen Donald Trump, neboť US Dollar Index od května 2016 opět silně rostl a nacházel se poblíž dvojitého cenového vrcholu z března a prosince 2015. US Dollar Index dosáhl svého vrcholu v letech 2001, 1984, 1968 a 1952 – tedy pokaždé, když byl zvolen republikánský prezident. S největší pravděpodobností dosáhne dolar svého dlouhodobého vrcholu v aktuálním roce – ideálně do července 2017, pokud již nenastal na začátku ledna.

|

| US Dollar Index a korelace s prezidentským cyklem (R - republikání, D - demokraté) |

Jakmile dolar dosáhne svého vrcholu, měl by nastat jeho víceletý pokles, a to až do let 2022 – 2029. Bude-li se tento dlouhodobý cyklus odvíjet jako v minulosti, je ideálním časovým oknem pro dno v rámci 16,5letého cyklu leden 2025 (+/- 6 měsíců). Jestliže tato varianta nastane, znamenalo by to, že se dolar dostal do skutečných problémů a je v ohrožení jeho statut rezervní světové měny. Tuto hypotézu podporuje skutečnost, že každý předešlý dlouhodobý cenový vrchol i cenové dno jsou níže než předcházející. I přes nedávný silný růst ceny je dolar v podstatě od roku 1984 v dlouhodobém sestupném trendu.

COT - Commitments of Traders (struktura otevřených pozic na burze COMEX)

Detailní vysvětlení principů a pravidel Commitment of Traders (COT) naleznete zde.

Historie a mýty kolem fyzického a papírového trhu se zlatem a stříbrem

Podle Theodora Butlera, experta na analýzu struktury COT na burze COMEX, se postupně zvětšuje skupina analytiků (alespoň ve Spojených státech), kteří jsou přesvědčeni o tom, že derivátový trh se zlatem a stříbrem, na kterém se obchodují futures kontrakty, diktuje cenu trhu s kovem fyzickým. Skutečnost by však měla být taková, že ceny na futures trhu mají kopírovat cenotvorbu na trhu s fyzickým kovem, která vychází ze změn skutečné nabídky a poptávky po fyzickém kovu. Skutečná podstata vzniku futures trhu byla taková, aby si producenti a konzumenti mohli zahedgovat (zajistit) riziko spojené s pohybem kurzů, a to tím, že prodají či koupí budoucí produkci za aktuální cenu. Samozřejmě by nebylo možné takové zajištění provádět, pokud by nebylo k dispozici dostatečné množství spekulantů, kteří poskytují likviditu skutečným zajišťovatelům. Avšak události se ve světě vždy neodvíjí takovým směrem, k němuž byly určeny.

Postupným institucializováním finančních trhů se profil obchodníků a struktura futures trhu značně změnily. Na mnoha trzích, jako na trhu se zlatem a stříbrem, byli tradiční zajišťovatelé a drobní spekulanti vytlačeni a nahrazeni obřími spekulanty a ostatními velkými obchodníky, jež předstírají, že jsou skuteční zajišťovatelé.

Vládní a veřejně dostupná data, která jsou týdně publikována Americkou komisí pro obchodování s komoditními futures kontrakty (CFTC) ve formě COT reportů (Commitments of Traders), zcela jasně dokazují, že největšími obchodníky na burze se stali spekulanti z kategorie Managed Money a spekulanti z kategorie commercials. Věřte nebo ne, dříve se sledovali hojně změny pozic malých obchodníků v kategorii „Non-reporting traders“, což již zdaleka neplatí, neboť změny jejich pozic téměř vůbec neovlivňují cenotvorbu komodit. Velké množství malých obchodníků bylo nahrazeno menším množstvím extrémně velkých traderů.

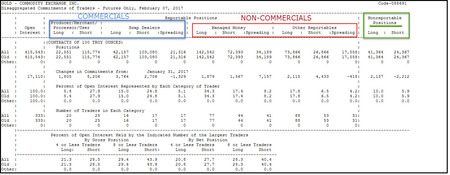

Co se týče úbytku legitimních zajišťovatelů, je třeba detailně vysvětlit jejich oficiální název v reportu, neboť tento fakt často vede k nepochopení. V reportu COT naleznete dvě kategorie komerčních obchodníků (commercials), které nesou název „Producer / Merchant / Processor / User“ a „Swap Dealres“.

|

|

Detailní tabulka COT s pozicemi komerčních (commercials), nekomerčních (non-commercials) obchodníků a drobných (non-reportable) spekulantů |

Jak již z názvu vyplývá, mělo by se jednat o skutečné producenty, avšak ve skutečnosti tomu tak není. Skuteční producenti a těžaři kovů jsou z velké části veřejně obchodované společnosti a jako takové jsou povinny reportovat jakoukoliv zajišťovací činnost. Na COMEXu však takové zajišťovatele naleznete jen sporadicky. Z ostatních dat, která zveřejňuje komise CFTC, vyplývá, že v kategorii commercials se nacházejí pozice velkých amerických i neamerických bank. A jelikož jsou jejich pozice zveřejňovány právě v kolonce „producer/merchants a swap dealers“, domnívají se mnozí pozorovatelé trhů, že tyto banky musí hedgovat, jinak by nebyly v této kategorii zahrnuty. Tento předpoklad je však zcela mylný a tyto banky nejsou ničím jiným než pouhými spekulanty.

A vzhledem k tomu, že obchodování futures kontraktů narostlo do obřích rozměrů a množství obchodů prováděných na derivátových trzích je několikanásobně vyšší než množství obchodů se skutečným kovem, vzniklo nepřeberné množství historek o tom, jak bude „papírový“ trh nakonec zničen. Zde je několik důležitých postřehů od Theodora Butlera a nechám na čtenářích, aby sami usoudili, co je reálné a co nikoliv.

Za prvé je třeba si uvědomit, že „papírový, syntetický nebo derivátový“ trh (nechám na zvážení každého, který výraz používat) neměl v minulosti nikdy větší vliv na cenu kovů než právě nyní. Pokud by měl COMEX skončit, nestalo by se to zajisté postupným úpadkem vlivu, vezmeme-li v potaz rekordní býčí a medvědí struktury několika uplynulých let. Jestliže by k něčemu takovému došlo, odehrálo by se to zajisté velmi dramaticky.

Za další je třeba rozlišovat mezi trhem zlata a stříbra zvlášť. Často se můžeme setkat se články, v nichž se píše o tom, že cena zlata vyletí o několik (desítek) tisíc dolarů výše, jakmile fyzický trh přemůže trh papírový. Takový názor však není zcela podložen, neboť derivátový trh se zlatem na COMEXu (přestože má hlavní podíl na cenotvorbě zlata), není zdaleka tak velký, pokud ho porovnáme s trhem fyzickým. Podle COT reportu z poloviny ledna 2017 držely commercials 126.000 „net SHORT“ kontraktů zlata, což je 12,6 mil. uncí. V přepočtu na dolary je to poměrně velká suma – 15 mld. USD. Avšak v porovnání s roční světovou těžbou (100 mil. uncí) nebo s celkovými zásobami zlata (5,5 mld. uncí) již toto množství není zdaleka tak velké.

Na trhu se stříbrem je situace zcela odlišná. Zde držely commercials podle stejného reportu 80.000 „net SHORT“ kontraktů stříbra, což je ekvivalent 400 mil. uncí a to je téměř 50 % roční světové těžby stříbra a více než 25 % z veškerých světových zásob stříbra, které momentálně existují ve formě 1.000uncových stříbrných slitků (celkem 1,5 mld. uncí).

Z tohoto důvodu by jakýkoliv krach COMEXu ovlivnil více především trh se stříbrem než trh se zlatem, vezmeme-li v potaz procentuelně disproporcionální rozdíl papírových kontraktů zlata a stříbra vs skutečné množství fyzického kovu.

Dalším populárním tématem ohledně rozdílu mezi papírovým a fyzickým trhem je neschopnost COMEXu dodat zlato vůči všem držitelům LONG kontraktů, a to v případě, že by to požadovali.

Butler se domnívá, že v nejbližší době nenastane den, kdy bychom se ráno probudili a tito držitelé by najednou požadovali velké množství zlata nebo stříbra.

Důvod je jednoduchý – největší držitelé LONG kontraktů se nacházejí v kategorii Managed Money a je velmi nepravděpodobné, že by změnili svůj obchodní model a požadovali fyzický kov. V této kategorii se nacházejí většinou technicky orientovaní obchodníci, jejichž zájmem je participace na růstu ceny s tím, že burza jim umožňuje složit pouze přiměřenou marži k tomu, aby drželi určité množství kontraktů. Takto mohou držet zlato v objemu např. 1 mil. dolarů pouze s marží cca 70.000 dolarů.

A pokud by snad někdy došlo k tomu, že tito spekulanti budou požadovat takové množství kovu, které burza není schopna dodat, pak může burza CME Group (majitel COMEXu) vypořádat všechny účastníky v penězích. Toto je však zcela extrémní případ a operátoři burzy udělají zajisté vše pro to, aby mohli bez problémů vypořádávat všechny obchodníky, kteří požadují dodávku fyzického kovu. Pokud by to burza nebyla schopna plnit, existují další způsoby, jak si obstarat fyzický kov a tím by COMEX přišel o své zákazníky, což zajisté není snahou burzy. Nikdo se nebude chtít dobrovolně vzdát velmi výdělečného byznysu. Je to jako v kasinu – představte si, že majitel kasina by musel zavřít proto, že nemá dostatek žetonů pro hráče, aby mohli hrát. Toto by určitě žádný majitel kasina nedopustil a zvláště ne tehdy, když je pravidlo pravděpodobnosti výhry na jeho straně.

Dokud bude tento mechanismus burzy fungovat a nebude ohrožen závažnějším způsobem, není důvod si myslet, že fyzický trh s kovem přemůže trh papírový.

Aktuální stav

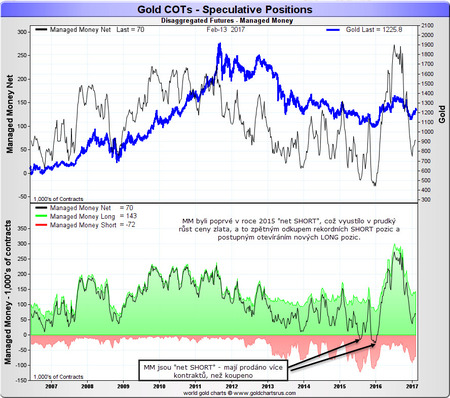

Změny ve struktuře COT sleduji týdně a reportuji o nich v pravidelných týdenních zprávách. Dalším důvodem, proč se domnívám, že v prosinci 2015 nastalo na trhu se zlatem 8leté cenové dno, je ten, že struktura pozic byla tehdy rekordně býčí. V podstatě se jednalo o nejvíce býčí strukturu od roku 2001 a důvodem byl soustavný pokles ceny zlata od října 2012. Na konci roku 2015 byli obchodníci z kategorie Managed Money (MM) poprvé v historii (jejich pozice se sledují od roku 2006) „net SHORT“, což znamenalo, že měli více kontraktů prodáno než koupeno (drželi více SHORT než LONG pozic). Potenciál pro „short covering rally“ byl značný.

|

|

Spekulativní LONG, SHORT a NET pozice Managed Money (MM) na trhu se zlatem, 2006 - 2017 |

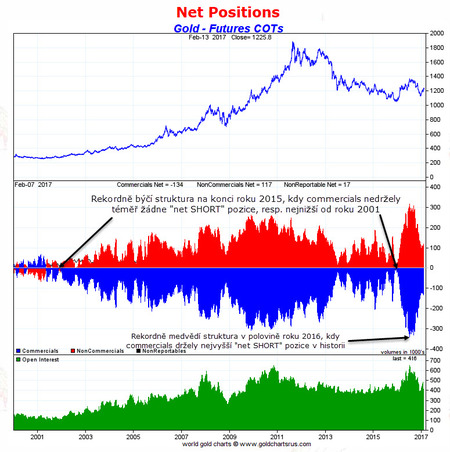

Druhá hlavní skupina spekulantů – commercials, která je vždy „net SHORT“, což znamená že má vždy více prodáno než koupeno, srazila své „net SHORT“ pozice téměř na nulu. Tento fakt znamenal rekordně býčí strukturu, což se ihned vzápětí projevilo, neboť cena zlata vzrostla v následujících měsících o 30 %.

|

|

NET pozice commercials, NonCommercials (zahrnují pozice MM) a NonReportables na trhu se zlatem, 2001 - 2017 |

S prudkým růstem ceny zlata se ale struktura pozic přetočila na rekordně medvědí, kdy MM drželi v polovině roku 2016 nejvíce „net LONG“ pozic v historii a commercials naopak nejvíce „net SHORT“ pozic v historii. Struktura byla extrémně medvědí proto, že existovalo velké riziko likvidace LONG pozic kategorie MM. To se nakonec také stalo a v září a říjnu nastala jejich likvidace, což vyústilo v prudký pokles ceny zlata. Následně se k tomu přidaly spekulace ohledně dalšího zvýšení úrokových sazeb a cena zlata propadla v polovině prosince 2016 na roční minimum 1.124 USD za unci. Tato cena se nacházela necelých 80 USD od minima z prosince 2015, avšak commercials již nebyly schopny stlačit své net SHORT pozice na podobnou úroveň jako tehdy – aktuální minimum dosáhlo cca 115.000 net SHORT kontraktů. Při této úrovni již můžeme považovat strukturu na zlatě za býčí a při jakémkoliv dalším snížení net SHORT pozic commercials pod tuto úroveň za extrémně býčí.

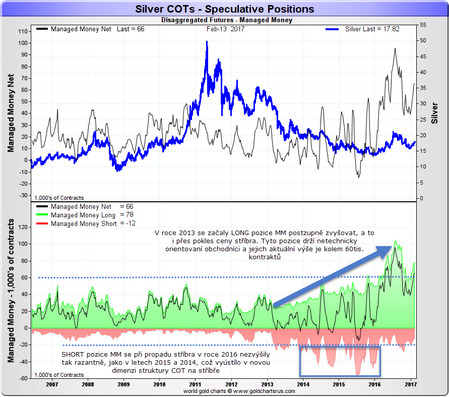

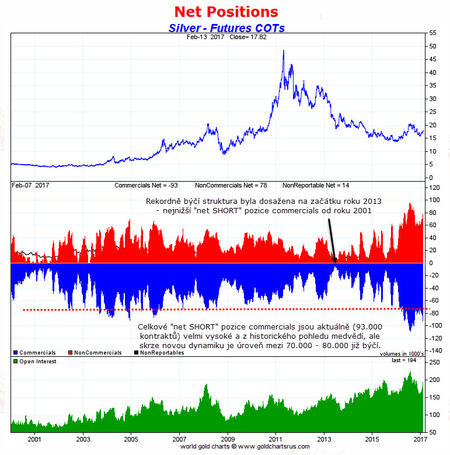

Na trhu se stříbrem dosáhla aktuální situace ohledně COT struktury zcela nové dimenze. Již v polovině roku 2013, kdy cena stříbra prudce propadla a dosáhla úrovně 18,60 USD, byla struktura pozic extrémně býčí. Cena stříbra poté několikrát vzrostla a držela podporu na zmiňované ceně, než v druhé polovině roku 2014 pod cenu 18,60 stříbro nakonec propadlo. Poté následovalo ještě několik protočení mezi býčí a medvědí strukturou s tím, jak cena stříbra v krátkodobých intervalech rostla a opět klesala. Avšak struktura se již nikdy nevrátila na úroveň z poloviny roku 2013. Důvod je podle Butlera následující – právě od druhé poloviny roku 2013 začaly vzrůstat v kategorii Managed Money LONG pozice netechnických obchodníků, které nebyly při opětovném poklesu ceny zlikvidovány. Tyto pozice drží pravděpodobně obchodníci, kteří uvažují dlouhodobě a přikupovali stříbro s poklesem jeho ceny, neboť považují jeho cenu za velmi nízkou. V průběhu 3 let vzrostly tyto pozice z 30.000 kontraktů na 50.000 – 60.000 kontraktů. Při poslední poklesové vlně (konec roku 2016) klesly totiž LONG pozice MM na cca 58.000 kontraktů, což je úroveň, kterou Butler přisuzuje netechnickýcm obchodníkům, kteří své kontrakty prodají až při mnohem vyšší ceně stříbra.

|

|

Spekulativní LONG, SHORT a NET pozice Managed Money (MM) na trhu se stříbrem, 2006 - 2017 |

Další extrém nastal od poloviny listopadu 2016, kdy cena stříbra zamířila dolů z 19 USD na 15,80 USD a proťala přitom všechny důležité klouzavé průměry. Taková situace vedla v minulosti vždy k tomu, že technicky orientovaní obchodníci z MM začali otevírat nové SHORT pozice se spekulací na další pokles ceny (viz prudký nárůst SHORT pozic v letech 2014 a 2015). Toto se při posledním poklesu nestalo, a tudíž commercials nemohly uzavřít své historicky vysoké net SHORT pozice, jelikož neměly protistranu, které by mohly své SHORT pozice odprodat. Technické fondy zřejmě usoudily, že cena stříbra je příliš nízko na to, aby vstupovaly na prodejní stranu a vystavovaly se riziku jejího prudkého růstu, tak jako jsme to mohli vidět v listopadu na trhu s mědí nebo paladiem. Po zvolení Donalda Trumpa riziko růstu inflace prudce stouplo a růst ceny průmyslových kovů je prvním indikátorem možného příchodu inflace.

|

|

NET pozice commercials, NonCommercials (zahrnují pozice MM) a NonReportables na trhu se stříbrem, 2001 - 2017 |

Struktura pozic zůstala na trhu se stříbrem z historického pohledu medvědí, avšak skrze novou dynamiku musíme nahlížet na celkovou výši pozic u jednotlivých kategorií s jistým odstupem a mohli bychom říci, že i při výši 80.000 net SHORT kontraktů commercials je toto množství spíše dnem než vrcholem aktuální struktury. Proto se nepočítá s velkým pádem ceny stříbra, jak tomu bylo v minulosti při takto vysokém množství net SHORT pozic commercials.

Zlato v CZK

Cena zlata v CZK dosáhla svého zatím historického vrcholu o rok později než cena zlata V USD. Bylo to na začátku listopadu 2012. Následně přišel v roce 2013 také prudký propad ceny, který však dosáhl své nejnižší úrovně v témže roce, když zlato vytvořilo trojité cenové dno na hodnotě Kč 24.000 za unci. Od té doby cena zlata v CZK roste a vykazuje poměrně stabilní růstový trend, neboť každá cenová dna a vrcholy jsou výše než ty předcházející. Současně je tento trend doprovázen prudkými růsty, jež jsou způsobeny zejména dočasným posílením amerického dolaru, ale i zlata samotného.

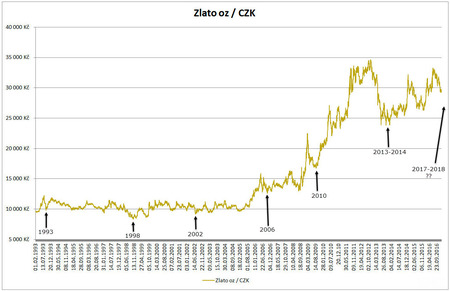

Jelikož cenu zlata v CZK určuje vývoj ceny zlata v USD a také vývoj kurzu amerického dolaru vůči CZK, je vývoj jednotlivých dlouhodobějších cyklů mírně odlišný. Na grafu ceny zlata v CZK můžeme vysledovat přibližně 4-5letý cyklus, jehož cenová dna nastala v letech 1993, 1998, 2002, 2006, 2010, 2013-2014. Další významné dno by mělo nastat v letech 2017 - 2018.

|

| Cenový vývoj zlata v CZK a dna 4 - 5letého cyklu, 1993 - 2017 |

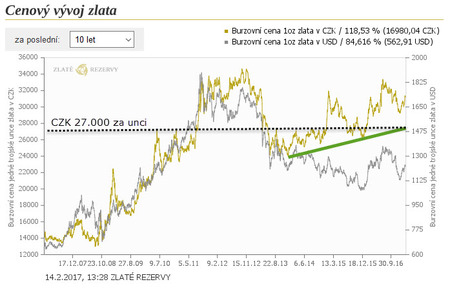

Čtenáře této analýzy bude pravděpodobně nejvíce zajímat, co se stane s cenou zlata v CZK, jakmile bude odstraněn intervenční režim ČNB. Při zavedení intervencí cena zlata v CZK skokově zdražila (cca o 5 %), a proto se počítá s tím, že po jejich odstranění může cena skokově oslabit. Tato varianta může skutečně nastat, avšak nezapomínejme na to, co se stalo, když Švýcarská centrální banka odstranila „cap“ na franku vůči euru. Frank tehdy skokově posílil o 20 % vůči americkému dolaru (cena zlata ve švýcarských francích tudíž stejnou měrou oslabila), avšak během 8 týdnů byla hodnota franku vůči americkému dolaru na stejné úrovni jako před tím, než došlo k ustoupení od kurzového závazku.

|

| Vývoj ceny zlata v CZK (zlatá křikva) a v USD (šedá) za posledních 10 let |

Jakékoliv snížení ceny zlata v CZK z důvodu odstranění intervencí může být jen dočasné. Pokud bychom vycházeli z výše uvedeného trendu na zlatě v CZK, který je zobrazen v grafu, pak odstranění intervencí může srazit cenu zlata v CZK na výše uvedenou linii, která se aktuálně pohybuje kolem hodnoty Kč 27.000 - 28.000 za unci.

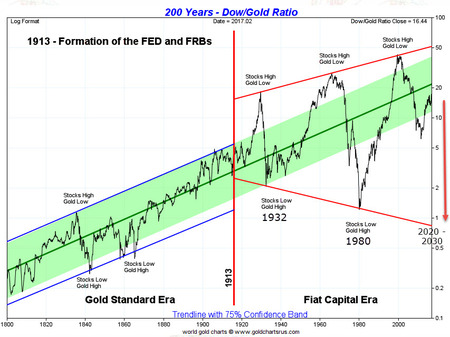

Vztah mezi akciovým indexem Dow Jones a zlatem

|

| Poměr kurzů Dow Jonesu a zlata, 1800 - 2017 |

Před založením Federální rezervní banky v roce 1913 se poměr mezi hodnotou akciového indexu Dow Jones a cenou zlata pohyboval v úzkém rozpětí 0,5:2. Jakmile se monetární báze začala po roce 1913 zvyšovat, začal rapidně růst i tento poměr, který dosáhl svých vrcholů v letech 1929, 1970 a 2000 a svého dna v letech 1932 a 1980. Tento cyklus se nazývá cyklus vzestupu a pádu a opakuje se zhruba ve 40letých intervalech (+/- 10 let). Všimněte si, že každé předchozí vrcholy tohoto poměru Dow Jonesu a zlata byly vždy vyšší, stejně jako cenová dna byla vždy nižší.

Pointa tohoto grafu je v tom, že při Velké hospodářské krizi ve 30. letech min. století dosáhl poměr kurzů 2:1. Při vyvrcholení krize a obří inflace v USA na konci 70. let min. století dosáhl poměr kurzů cca 1,5:1. Pokud by se měl podobný scénář opakovat, pak by se měly kurzy Dow Jonesu a zlata potkat v letech 2020 – 2030 na úrovni 1:1, což by při současném kurzu Dow Jonesu 20.000 bodů znamenalo téměř 19násobné posílení ceny zlata. Další variantou je např. pokles Dow Jonesu na 10.000 bodů a růst ceny zlata na 10.000 USD za unci. Takový nárůst ceny zlata by však znamenal nové uspořádání světového finančního řádu. Pokud by cena zlata zůstala neměnná, pak by Dow Jones musel klesnout na 1200 bodů, kde se nacházel naposledy v roce 1980, což je silně nepravděpodobné. Jakmile se potkají kurzy Dow Jonesu a zlata na poměru cca 2:1 až 1:1, budeme moci konstatovat, že cena zlata dosáhla maxima v rámci svého dlouhodobého cyklu. Aktuální poměr je 16,4:1, což indikuje, že zlato má velký potenciál k růstu, než bude dosaženo parity s Dow Jonesem. V roce 2011 se dostaly poměry těchto kurzů již na 6:1.

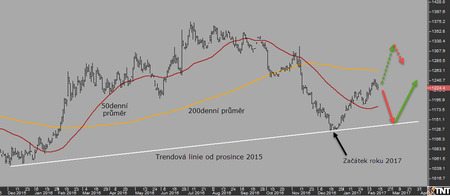

Závěr - zamyšlení a výhled pro rok 2017

Jelikož cena zlata v roce 2016 neklesla pod nejnižší cenu z roku 2015 a utvořila současně vyšší cenový vrchol, je vysoce pravděpodobné, že trh je v novém růstovém trendu. V roce 2016 došlo k explozivnímu růstu ceny, jakmile trh proťal 200denní průměr. Hlavním důvodem bylo chování technických obchodníků v kategorii Managed Money, kteří agresivně kupují, jakmile cena vyroste přes tento průměr a také agresivně prodávají, jakmile cena pod tento průměr klesne. Na začátku roku 2016 byl tento průměr na úrovni ceny 1.130 USD za unci a v roce letošním se nachází aktuálně na ceně 1.264 USD. Cenová báze, na které začnou obchodníci z MM nakupovat ve větším počtu, je tedy o 130 USD výše. Proto by mohlo v letošním roce zlato vyrůst do pásma 1.420 – 1.550 USD za unci, přičemž jeho průměrnou cenu očekávám kolem úrovně 1.300 USD za unci.

Pro trh se zlatem však nejsou neobvyklé prudké růsty, které jsou následovány propadem ceny, aby byl býčí trh udržitelný. Proto nepůjde cenový vývoj pouze jedním směrem. Současně se blíží březnové zasedání americké centrální banky FED, na kterém se bude rozhodovat o dalším zvýšení úrokových sazeb, což může vyvolat krátkodobý výprodej a poslat cenu k bílé trendové linii v níže uvedeném grafu (aktuálně by došlo k re-testu této linie na ceně 1.150 – 1.160 USD).

|

| Denní graf ceny zlata s 50denním a 200denním průměrem, 12/2015 - 2/2017 |

Jim Rickards, geopolitický analytik a autor bestselerů Currency Wars, Death of Money a Case for Gold, uvedl, že zlato je chameleonem. Podle něj je zlato komoditou, investicí i penězi a mění svou povahu v závislosti na prostředí.

Někdy se zlato chová jako komodita, když jeho cena následuje poklesy a růsty komoditních indexů. Jindy je zlato vnímáno jako investice typu „bezpečný přístav“, neboť soutěží mezi akciemi a dluhopisy o přízeň investorů.

Jsou také příležitosti, kdy zlato přejímá roli dlouhodobě nejstabilnější formy peněz, jakou kdy svět poznal. Pro investory je složité pochopit roli zlata jako peněz. Kritici zlata často poukazují na to, že zlato nenese výnos. Zlato nenese výnos proto, jelikož hotovostní peníze výnos také nenesou. Pokud usilujete o výnos, musíte podstoupit riziko. Zlato však není vydáváno žádnou centrální bankou a vždy inspiruje důvěrou, jelikož je vzácné, je odzkoušeno časem a nenese riziko dluhu (riziko protistrany).

Tím, že bylo zlato vytlačeno z monetárního systému, začala být jeho cena velmi volatilní. V minulosti bylo totiž dokázáno, že když bylo zlato středem našeho monetárního systému (neboť zde bylo několik forem zlatého standardu), jeho hodnota byla jak v krátkodobém, tak střednědobém i dlouhodobém horizontu velmi konstantní. Po odstranění zlatého standardu začala být hodnota zlata méně konstantní v krátkodobém a střednědobém horizontu, ale zůstala impozantně neměnná v dlouhodobém měřítku.

Naopak „fiat“ měny mohou být konstantní v krátkodobém období, avšak ve střednědobém horizontu budou vždy ztrácet svou hodnotu a v dlouhodobém období jejich hodnota doslova eroduje.

Pokud by v budoucnu došel současnému mezinárodnímu měnovému systému dech a musel by být opět „ukotven“ ke zlatu, pak očekávejme, že cenový vývoj zlata by byl v krátkodobém a střednědobém období více konstantní, neboť zlato by bylo opět centrálním pilířem světových financí.

Je-li zlato skutečně v novém býčím trhu, bylo by statistickou raritou, pokud by tento započatý růst z konce roku 2015 skončil v brzké době, nebo na současné cenové úrovni.

Zdroj: butlerresearch, mma, caseyresearch, jimrickards, bullionstar

POUČENÍ O RIZICÍCH

INFORMACE UVEDENÉ V TOMTO ČLÁNKU PŘEDSTAVUJÍ POUZE SUBJEKTIVNÍ NÁZOR AUTORA. NEJEDNÁ SE O FINANČNÍ PORADENSTVÍ NEBO INVESTIČNÍ DOPORUČENÍ.

NENABÍZÍME ŽÁDNÉ ANALÝZY NEBO DOPORUČENÍ TÝKAJÍCÍ SE NÁKUPU INVESTIČNÍCH INSTRUMENTŮ NEBO MOŽNOSTÍ OBCHODOVAT NA FINANČNÍCH TRZÍCH.

NENESEME ŽÁDNOU ODPOVĚDNOST ZA TO, CO ČTENÁŘ UČINÍ NA ZÁKLADĚ NÁZORŮ ZDE PUBLIKOVANÝCH. VÍCE O UŽÍVÁNÍ STRÁNEK ZDE.